「結婚後、気づけば、貯金がゼロに……」

結婚式、新婚旅行、新居への引っ越し、新生活の準備などで、結婚前に貯めていたお金が思った以上になくなってしまった方も多いのではないでしょうか?

これからお金を貯め始めたい方は、できる限り早く貯金を始めましょう。

この記事では、これからのライフイベントで必要となる費用や、夫婦で貯金を始める方法について解説していきます。

新婚後に貯金がない状態からのスタートは珍しいことではありません。

これから二人で目標に向け貯金していきましょう。

この記事で分かること!

- 結婚後に待ち受けるライフイベントと費用目安

- 夫婦で貯金を始める方法

- 貯金を効率よく進めるための3つのポイント

▼二人の将来のためにお金の知識をつけませんか?無料マネーセミナー開催中です!

1:結婚後貯金が無くなったら、できる限り早く貯金を始めよう

結婚後に貯金がなくなってしまったら、できるだけ早く貯金の習慣を取り戻すことが大切です。

結婚後はさまざまなライフイベントや突発的な支出が待ち受けています。

結婚後に待ち構えるライフイベントと費用例

- 妊娠・出産:数十万円程度

- 教育資金:1,000万円前後

- マイホーム購入:数百万円から1,000万円程度

- 緊急資金:60万円〜240万円

ライフイベントごとに、必要となる費用目安を見ていきましょう。

1−1:妊娠・出産

妊娠・出産に備えて、計画的な貯金を早めに始めておくことが大切です。

妊娠・出産には、健診費用・入院費・出産費用など、多くの支出が発生し、出産後は育休に入ることで収入が減る場合もあるため、家計に負担がかかります。

例えば、正常分娩は健康保険の適用外で、出産費用は平均で約50万円ほどかかります(地域や病院によって差あり)。

出産育児一時金は50万円支給されますが、妊娠中の通院やベビー用品の準備、産後の育児休業中の減収なども考慮すると、トータルで数十万円の出費となるケースもあります。

妊娠・出産に向けた資金準備は早めに進めておきましょう。

1−2:教育資金

子どもの将来に備えるためにも、教育資金は早いうちからコツコツ準備することが重要です。

教育費は長期にわたってかかり、特に高校・大学進学時には一時的に大きな出費が集中します。

例えば、幼稚園から大学卒業までにかかる教育費は、1,000万円前後必要(幼稚園から高校まで公立、大学のみ私立の場合)となることもあります。

子どもの将来の選択肢を広げるためにも、教育資金はできるだけ早く準備を始めましょう。

1−3:マイホーム購入

マイホーム購入のためにも、早めに貯金を始めて準備することが重要です。

マイホームを購入する際は、物件価格のほかに、頭金や諸費用(登記費用、仲介手数料、税金など)がかかります。

例えば、4,000万円の物件を購入する場合、頭金として400〜800万円(一般的に物件価格の1〜2割)が必要です。

さらに諸費用として200〜400万円(物件価格の5〜10%程度)がかかるため、合計で数百万円から1,000万円近くの準備が必要になることもあります。

マイホーム購入のためにも、早めに計画的な貯蓄を始めておきましょう。

1−4:緊急資金(病気やケガなどの備え)

ライフイベントとは少し異なりますが、緊急資金の準備も必要です。

なぜなら、病気やケガによる治療費や、収入減に備える必要があるからです。

緊急資金として生活費の3ヵ月分~1年分が目安です。

生活費が20万円なら60万円〜240万円程度準備しておきましょう。

結婚後の”万が一”に備えるためにも緊急資金は準備しておきましょう。

2:夫婦で貯金を始める方法

結婚後、貯金がない状態から夫婦でお金を貯めるには、以下の3ステップで進めていきましょう。

- お互いの収支を把握する

- 貯金の目標を決める

- 二人のお金の管理方法を決める

それぞれご紹介します。

2−1:お互いの収支を把握する

まず、お互いの収支を把握しましょう。

もし赤字なのであれば家計の見直し・節約や、副業を始めるなどの対策が必要です。(後述)

黒字なのであれば、いくら貯金に回すかの計画を立てることができます。

収支の把握をするために、家計簿をつけることから始めてみましょう。

家計簿が初めての方や、苦手な方は、大まかでも構いません。毎月赤字なのか黒字なのか?大体どれくらいの金額を貯められるのかの目安が分かればOKです。

▼具体的な家計簿のつけ方はこちらの記事をご覧ください。

2−2:貯金の目標を決める

貯金を効果的に進めるためには、具体的な目標金額と期限を設定することが大切です。

目標が明確でないと、何のためにどれだけ貯めるのかが分からず、モチベーションが続きにくくなります。

また、目標設定によって計画的に貯金額やペースを決められるため、効率的に資産形成が可能です。

例:教育資金1,000万円を目標

子どもが0歳から貯め始め、18年間で貯める

→ 毎月4.7万円

子どもが9歳から貯め始め、9年間で貯める

→ 毎月9.3万円

このように、貯金の目標を具体的に設定することで、計画的かつ継続的に貯金を進めることができます。

2−3:二人のお金の管理方法を決める

次に、夫婦でのお金の管理方法を決めましょう。

貯金を上手に進めるためには、ある程度夫婦で管理ルールを決め、計画的に進める方が効率が良いです。

夫婦でのお金の管理方法はさまざまありますが、私がおすすめする2つの方法をご紹介します。

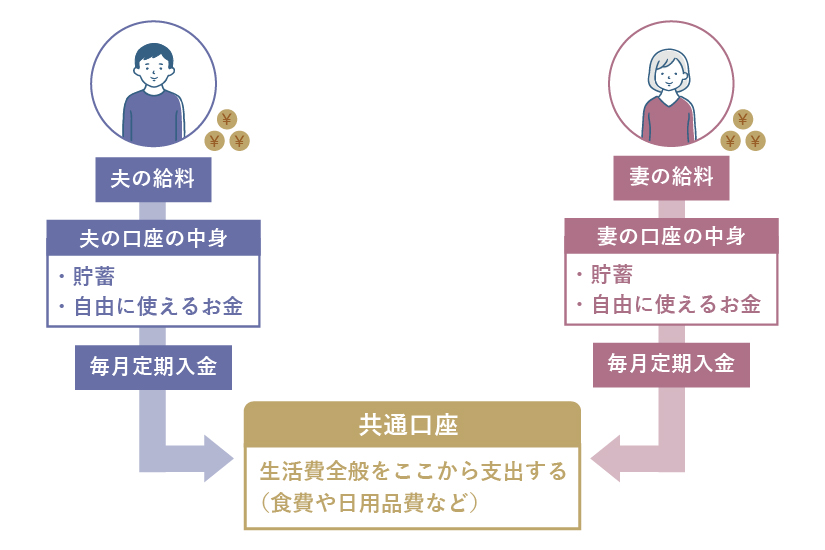

①夫婦で共通の生活費の口座と貯蓄の口座を作る

夫婦共通で利用する、

- 『生活費』の預貯金の口座

- 『貯蓄用』の預貯金の口座

の2つを作り、それぞれ毎月決まった金額を2つの口座に入れて管理していきます。

夫婦のお金がまとまるうえ、『使うお金』と『貯めるお金』をはっきりと区別することができるため、効率よくお金を貯めていくことができます。

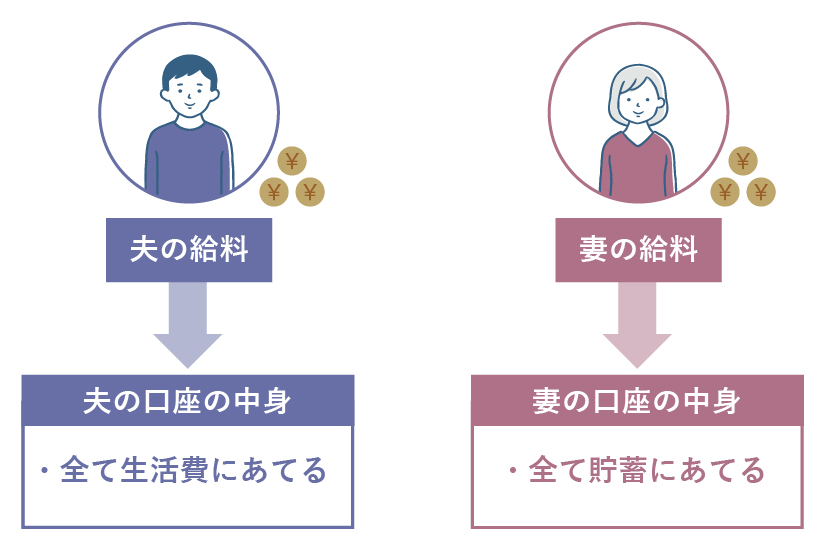

②夫の収入で生活、妻の収入はすべて貯蓄する

夫婦の収入を、生活費担当と貯蓄担当に分ける方法です。

例えば、夫の収入は生活費(家賃、光熱費、食費など)にすべてあて、妻の収入はまるまる貯蓄します。

もちろん、夫婦の役割は逆でも大丈夫です。

管理がシンプルになることと、貯蓄額が明確になることがメリットです。

▼初心者向け無料マネーセミナー開催中!初めての参加でももちろんOKです!

3:貯金を効率よく進めるための3つのポイント

貯金を効率よく進めるためには大きく3つのポイントがあります。

- できる限り早く始める

- 家計の見直しに取り組む(固定費の見直し)

- 先取り貯蓄で貯金を自動化する

それぞれできるところから始めてみましょう。

3−1:できる限り早く始める

お金の管理方法を決めることができたら、早く貯金を始めましょう。

早く始めることで、同じ目標金額を貯める場合、期間が長いほうが毎月の貯蓄額が少なく済むからです。

例:教育資金1,000万円を貯める場合

子どもが0歳から貯め始め、18年間で貯める

→ 毎月4.7万円

子どもが9歳から貯め始め、9年間で貯める

→ 毎月9.3万円

このように、貯金は早く始めれば始めるほど毎月の負担を減らすことができます。

3−2:家計の見直しに取り組む(固定費の見直し)

無駄な支出を見直し、節約することで貯金額を増やすことができます。

特に、毎月一定の金額がかかる『固定費』の見直しは一度の見直しをするだけでその節約効果が継続します。

通信費やサブスク費などの固定費を見直せば、毎月の支出を一定額節約でき、その分を貯金に回せます。

※食費や娯楽費などの”変動費”の節約は生活の質を落としかねません。変動費の節約は程々に、がポイントです。

3−3:先取り貯蓄で貯金を自動化する

先取り貯蓄で貯金を自動化することもポイントです。

先取り貯蓄とは、収入から先に貯蓄分を引いて貯金にまわし、残った金額で生活をやりくりするという方法です。

あらかじめ目標金額を設定し、自動で貯金ができる仕組み(定期預金等)を使うことで、確実に一定の金額を貯金することができます。

貯金が苦手な方、必ず貯めなければいけない目標がある場合などにとてもおすすめな方法です。

4:まとめ

結婚後、貯金がなくなってしまっても焦らなくて大丈夫です。

ただし、貯金を効率よく進めるには、適切な順番で始め、ポイントを抑えることが大切です。

また、最も重要なことは”早く”貯金をし始めることです。

そうすれば、これから待っているライフイベントで必要になるお金も、焦ることなく準備を進めていけるはずです。

自分たちだけでは貯金や家計管理の方法がよくわからない、もっと効率よくお金を貯めたい・増やしたいという方は、お金の専門家であるFP(ファイナンシャルプランナー)に相談してみるのもよいでしょう。

5:マネースクール101の無料個別相談

「お金のことを相談してみたいけど、誰に相談してよいかわからない…」

「自分にあった貯蓄や節約の方法が知りたい」

そんな方は、まずは無料でFP(ファイナンシャルプランナー)に相談をしてみませんか?

ご相談は来店またはオンラインで全国どこからでも可能です。

こんなことが相談できます

- 家計の見直し、ライフプランの作成

- 住宅購入の予算、住宅ローンの選び方

- 老後資金、教育資金の貯め方

- NISA、iDeCoの始め方

- 保険の加入、見直し

など

お金に関することをわかりやすく説明しますので、初心者の方もお気軽にご相談ください。

無料相談をご希望の方はこちらから!