「保険の満期金を受け取る時は税金がかかるの?」

満期保険金には税金がかかる場合とかからない場合があり、その条件は満期金の受け取り方によって異なります。

どういったときに税金がかからないのか、ケース別に見ていきましょう。

この記事で分かること!

- 満期保険金にかかる税金の基礎知識

- 満期保険金の一括受け取り時に所得税がかからないケース

- 満期保険金の分割(年金)受け取り時の税金のルール

1:満期保険金にかかる税金の基礎

満期のある保険は、満期保険金を受け取ったときに税金がかかる場合があります。

まずは、どんな保険に満期があるのかと、満期保険金受け取り時のルールについてお伝えしていきます。

1−1:満期のある保険の種類

以下は、満期のある保険の代表的な例です。

養老保険

貯蓄と保障を兼ね備えた保険。

学資保険

お子様が一定の年齢になったときに契約時に定めた満期保険金が受け取れる。また、積み立てている間に契約者である親が亡くなった場合には保障を受けられる。

1−2:満期保険金の税金は、契約者と受取人が同一人物かどうかで変わる

満期保険金を受け取る際、契約者と受取人が同一かどうかで、課税される所得の種類や課税ルールが大きく変わります。

ここを理解しておくと、税金の予測や対策がしやすくなります。

契約者と受取人が同じ場合

契約者=受取人の場合、満期金の受け取りは基本的に自身の所得として扱われます。

そのため、所得税がかかります。

また、受け取り方によって所得の種類が異なるため注意が必要です。

- 一括受け取り → 一時所得

- 分割(年金)受け取り → 雑所得

契約者と受取人が異なる場合

契約者と受取人が異なる場合、満期金の受け取りは贈与として扱われます。

そのため基本的に贈与税がかかります。

参照元:国税庁|生命保険契約に係る満期保険金等を受け取ったとき

2:契約者と受取人が同じ場合の税金がかからない条件

まずは、契約者と受取人が同じ場合で、

- 一括受取

- 年金受取

それぞれで税金がかからない条件を見ていきましょう。

2−1:一括受け取り時に所得税がかからない条件

満期保険金を一括で受け取る場合、「一時所得」という所得の種類に分類されます。

この時、所得税がかからないケースは2パターンあります。

この2パターンの違いは、確定申告が必要かどうかです。

受け取る満期保険金の金額と払込保険料の差額(保険満期金の利益)が以下の場合、満期保険金を受け取ったときに所得税はかかりません。

・確定申告が無い場合、90万円以内

・確定申告する場合は、50万円以内

それぞれ詳しく見ていきましょう。

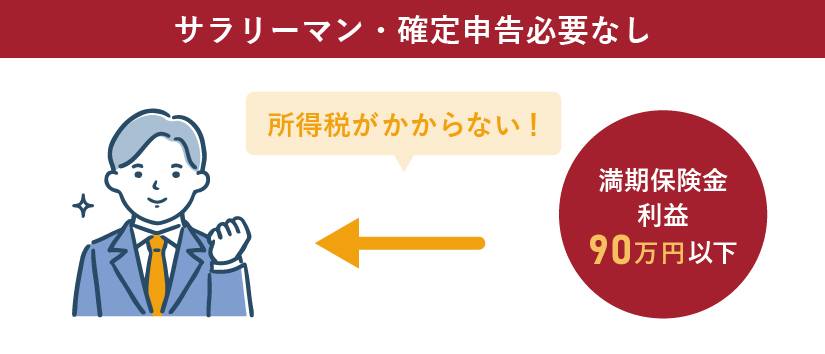

サラリーマンで確定申告をしない人は、保険の利益90万円まで所得税がかからない

サラリーマンで副業収入などがなく確定申告をしない人は、満期保険金利益が90万円以下であれば所得税がかかりません。

なぜなら、この場合は2つの税制優遇を受けられるためです。

- 一括で受け取ると、一時所得の特別控除50万円が受けられる

- 給与収入や年金収入のみの場合は、他の所得が20万円以内なら所得税の確定申告はしなくてよい

一時所得の計算式に当てはめると所得税がかからないことが分かります。

一時所得の課税対象額の計算式と詳しい解説

<一時所得の課税対象額>

(満期保険金の利益(満期金 - 払込保険料) - 特別控除(最高50万円)) × 1/2

例えば、満期保険金390万円、累計払込保険料300万円、保険満期金の利益90万円の場合、

上記の計算式に当てはめると以下の通り。

<一時所得の課税対象額>

【90万円(利益)-50万円(税制優遇1. 特別控除)】×1/2 = 20万円

満期保険金の一時所得(課税対象額)が20万円以下となりました。20万円以下なので、税制優遇2. 『他の所得が20万円以内なら所得税の確定申告はしなくてよい』のルールが適用。つまり、所得税はかかりません。

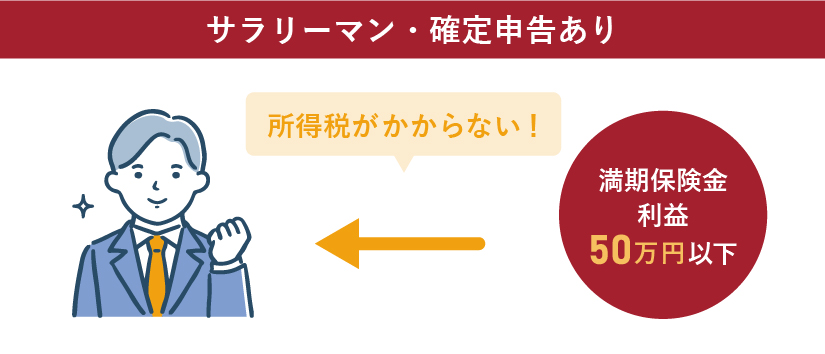

サラリーマンで確定申告する人は、保険の利益50万円まで所得税がかからない

サラリーマンで副業をしている等、確定申告をする方は、満期保険金での利益50万円以下の場合は満期保険金に所得税がかかりません。

確定申告をする場合、先に解説した税制優遇2. 『他の所得が20万円以内なら所得税の確定申告はしなくてよい』が受けられません。

そのため、所得税がかからないラインは一時所得控除の特別控除枠の50万円以内になります。

住宅ローン控除や医療費控除を確定申告する際は、副業をしていなくても、上記『保険の利益50万円の条件』になるのでご注意ください。

確定申告をする場合の税金の詳しい解説

こちらも先程と同じように、一時所得の課税対象額を確認します。

例えば、確定申告をする人で、満期保険金350万円、累計払込保険料300万円、満期保険金利益50万円の場合の計算は以下です。

<一時所得の課税対象額>

【50万円(利益)-50万円(税制優遇1. 特別控除)】× 1/2 = 0円

↓

税制優遇2.『他の所得が20万円以内なら所得税の確定申告はしなくてよい』は受けられません。

つまり、上記計算で0円となれば満期保険金の所得税はかからないことになります。

逆に、利益が1円以上であれば、そこに所得税がかかることになります。

2−2:満期保険金を分割(年金)受け取りにした際の税金ルール

満期保険金を分割(年金)受け取りにした場合、「雑所得」という所得の種類に分類されます。

この時、税金がかかるかどうかのルールは、満期保険金を一括で受け取ったときと異なります。

大きな基準として、副業等の「所得」があるかどうかが関わってきます。

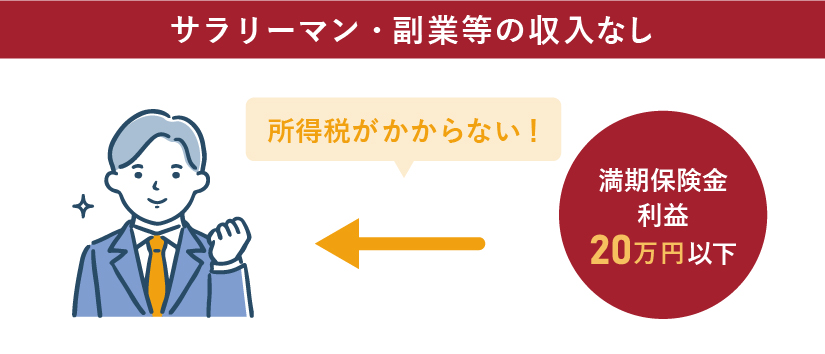

1、副業等の所得のない人は、満期保険金の年間利益20万円以下は所得税がかからない

2、副業等の所得のある、かつ確定申告をしている人は、満期保険金に少しでも利益があると所得税がかかる

副業等の所得のない人は、保険の年間利益20万円まで所得税がかからない

満期保険金を分割(年金)で受け取る場合、年間利益20万円以内であれば所得税はかかりません。

ここでは、先にお伝えした税制優遇2. 『他の所得が20万円以内なら所得税の確定申告はしなくてよい』のみが適用されます。

※年金受取の場合は、所得が雑所得※扱いになるため、税制優遇1.『特別控除50万円』は受けられません。

以下は、分割(年金)受け取りでの年間利益(雑所得)の計算式と具体例です。

年間利益(雑所得)の計算式

(満期保険金 - 払込保険料) ÷ 受取年数

例えば、65歳で副業等の他の所得がなく、払込保険料合計720万円、満期保険金900万円を10年の分割(年金)受け取りにした場合を見てみましょう。

(満期保険金900万円 – 払込保険料720万円) ÷ 10= 18万円/年

このケースでは、1年間の受け取る保険での利益が20万円以下になるので、所得税はかかりません。

他に所得がなく雑所得が25万円以上の場合は源泉徴収される

年金受け取りにした際に、他に所得がなく保険で受け取る年金金額が25万円以上(年)であれば、保険会社が年金金額から源泉徴収税※を引いて受け取る形になります。

(※その残額の10.21%が所得税・復興特別所得税として源泉徴収されます。)

副業等の所得があり確定申告する場合、満期保険金の利益が少しでも出ると税金がかかる

65歳以降もサラリーマンでかつ、副業等の他の所得があり確定申告をする人(あるいは医療費控除や住宅ローン控除等で確定申告が必要な人)は、満期保険金に少しでも利益がでると税金がかかります。

なぜなら、確定申告をする人は、税制優遇2.『他の所得が20万円以内なら所得税の確定申告はしなくてよい』が受けられないからです。

副業の所得と満期保険金の利益を合わせて申告する必要があります。

副業の所得があり、確定申告する場合の税金の例

例えば、65歳男性で副業等の所得が20万円あり、確定申告を行う場合かつ、満期保険金の分割受け取りの利益が毎年10万円の場合、

副業等の所得20万円+満期保険金利益10万円 = 30万円(雑所得)

合計30万円の雑所得として税金がかかることになります。

※他に所得があり確定申告が必要な人については、分割(年金)受け取りは満期保険金の利益に税金がかかってしまうのでおすすめできません。

3:契約者と受取人が異なる場合の税金がかからない条件

契約者と受取人が異なる場合、満期保険金には贈与税がかかります。

受け取る満期保険金の金額と、払込してきた保険料の差額(保険満期金の利益)が年間110万円の場合、満期保険金を受け取ったときに贈与税はかかりません。

贈与税の詳しい解説

贈与税は、1年間に贈与を受けた金額から基礎控除額110万円を差し引いた残りの額に対してかかります。

つまり、満期保険金が110万円以下なら贈与税はかからず、確定申告を行う必要もありません。

※ただし、同じ年(1月1日~12月31日)に、満期保険金だけでなく、他にも贈与を受けている場合は、合算することになります。合計金額が110万円を超えると贈与税がかかります。

4:まとめ

満期保険金の税金のルールや具体例をみてきました。

受け取り方や受け取る人が異なると、税金の種類なども異なり、場合によっては税金が多くかかってしまうこともあります。

満期保険金を受け取る前に、税金がかかるのかどうかを確認してみましょう。

もし税金がかかってしまうようであれば、かからないための税金対策を行ってみてください。

5:マネースクール101の無料個別相談

「お金のことを相談してみたいけど、誰に相談してよいかわからない…」

「自分にあった貯蓄や資産運用の方法が知りたい」

そんな方は、まずは無料でFP(ファイナンシャルプランナー)に相談をしてみませんか?

ご相談は来店またはオンラインで全国どこからでも可能です。

こんなことが相談できます

- 家計の見直し、ライフプランの作成

- 住宅購入の予算、住宅ローンの選び方

- 老後資金、教育資金の貯め方

- NISA、iDeCoの始め方

- 保険の加入、見直し

など

お金に関することをわかりやすく説明しますので、初心者の方もお気軽にご相談ください。

無料相談をご希望の方はこちらから!