相続によって急に大きなお金が入ってくると、どうしたらいいか悩む方は多いと思います。

とりあえず預貯金においておこう、と考える方もいますが、昨今の銀行の金利ではあまり増えないため、預貯金にずっと置いておくのはおすすめできません。

そこでこの記事では、

- 相続したお金は預貯金のままにしておかない方がよい理由

- 相続したお金を有効活用する3ステップ

- 相続したお金を活用する際の注意点

をお伝えしていきます。

相続したお金は使いみちをよく考え、有効的に使いましょう。

1:相続したお金は預貯金のままにしておかない方が良い理由

相続したお金をずっと預貯金のままにしておくのはあまり良い方法ではありません。

理由は2つあります。

- 低金利で利息があまりつかない

- インフレに負けてしまう

それぞれ解説していきます

1−1:低金利で利息があまりつかない

現在は低金利で利息があまりつきません。

現在(2025年6月現在)の大手銀行などの普通預金金利は0.2%程度。(参照:三井住友銀行|円預金金利)

1000万円を10年預けても20万円しか増えません。

これでは、次に説明するインフレに負けてしまいます。

1−2:インフレに負けてしまう

相続したお金をずっと預貯金のままにしておくと、インフレに負けてしまう可能性があります。

インフレになるとモノの値段が上がり、お金の価値が下がるため、今の金額では同じ物が買えなくなってしまいます。

ーインフレのイメージー

例えば、家のリフォーム代金が現在1000万円だった場合、10年後、インフレによりリフォーム代金は上昇し、1000万円では足りなくなってしまうという現象が起きます。

このように、預貯金のままでは将来インフレに負けてしまう、という状況になります。

※実際に、政府と日本銀行は、インフレ率2%を目標に金融政策を進めています。

引用

日本銀行は、2013年1月に、「物価安定の目標」を消費者物価の前年比上昇率2%と定め、これをできるだけ早期に実現するという約束をしています。

以上2つの理由から、相続したお金は預貯金のままにしておかず、『使う』や『増やす』ことを考え、有効活用することが重要です。

2:相続したお金はどうする?遺産を有効活用する3ステップ

相続したお金をどうしたらいいか悩んだら、次にお伝えする3ステップで考えてみましょう。

これにより、相続したお金の使いみちだけではなく、貯蓄しておく金額や期間、資産運用できる金額などが明確になります。

<相続したお金を効果的に振り分ける3ステップ>

- ステップ①:お金の使いみちを考える

- ステップ②:使いみちに応じて時間でお金を振り分ける

- ステップ③:時間で振り分けたお金に役割を与える

2−1:相続したお金の使いみちを考える

まずは、相続したお金の使いみちを考えましょう。

お金の使いみちを考えることで、使う金額や使うまでの時間が分かり、相続したお金をどうするのがよいか考えやすくなるからです。

例えば、以下のように、「使いみち」「いつ使うのか」「いくら」を具体的に検討しましょう。

使いみち:子どもの大学の入学金

いつ:2年後

いくら:600万円

→ 2年後から数年で600万円は使えるようにしておく

<相続したお金の使いみち例>

- 住宅ローンを繰り上げ返済する

- 自宅の修繕に使う

- 子供のため(学費等)に使う

- 車や住宅など高額な買い物をする

- 自分や家族が介護になった時用(自宅の改築、増築、施設への入居費用等)

- 二次相続に備える

補足:二次相続に保険で備えることは有効

例えば、最初に父が亡くなって、次に母が亡くなる場合、子どもは父が亡くなったときに相続(一次相続)したあと、母が亡くなった時にも相続(二次相続)するのが一般的です。

仮に、父が大きな遺産を遺して亡くなった場合、一時相続では多額の相続税がかからないように母が多く相続する形にしても(配偶者が相続する場合は相続分が1億6千万円以下なら相続税非課税)、母が亡くなると子どもは多額の相続税を支払うことになります。

このような場合に備えて、子どもを受取人にして死亡保険に加入しておくことは有効です。

2−2:使うまでの時間でお金を振り分ける

次に、相続したお金の使いみちに応じて、お金を時間で振り分けましょう。

使うまでの時間によって、相続したお金をどのように管理するのがよいかが決まります。

例えば、ステップ①で検討した使いみちを、使うまでの時間で3つに振り分けます。

「1年以内」、「1〜10年」、「10年より先」の3つに分けてみましょう。

2−3:振り分けたお金に「備える」「守る」「増やす」の役割を与える

最後のステップでは、使うまでの時間で振り分けたお金に役割を与えていきます。

時間でお金に役割を与えることで、使うべきときに不足なくお金を使えるようにするとともに、時間をかけてお金を増やすこともできるからです。

以下は、使うまでの時間ごとに与えた役割です。

『1年以内』に使うお金はすぐ使えるように備える。

『10年以内』に使う予定があるお金は、使うときに減っていないように守る。

『10年より先』に使うお金は増やす。

<相続した2000万円を役割で分ける例>

お金の使いみち

- 1年以内に車を買い替える予定:300万円

- 3年後から子どもの大学費用や家の修繕に使う予定:700万円

- 5年後くらいに自宅を修繕する予定:200万円

- 10年より先まで使う予定がないその他のお金:800万円

お金の役割

- 備えるお金(1年以内):300万円

- 守るお金(1~10年):900万円

- 増やすお金(10年より先):800万円

役割に応じて活用できる金融商品の一例

- 備えるお金:普通預金

- 守るお金:定期預金/国債(10年未満のもの)

- 増やすお金:投資信託/外貨建て保険

補足:10年より先に使うお金は資産運用で増やすことがおすすめ

10年より先に使うお金は、リターンが期待できる資産運用を行うことがお勧めです。

なぜ”10年より先に使うお金”を資産運用するのかと言うと、過去の実績から、10年未満の運用では元本割れの可能性がありますが、10年以上の長期運用ではお金を効率的に増やすことが期待できるからです。

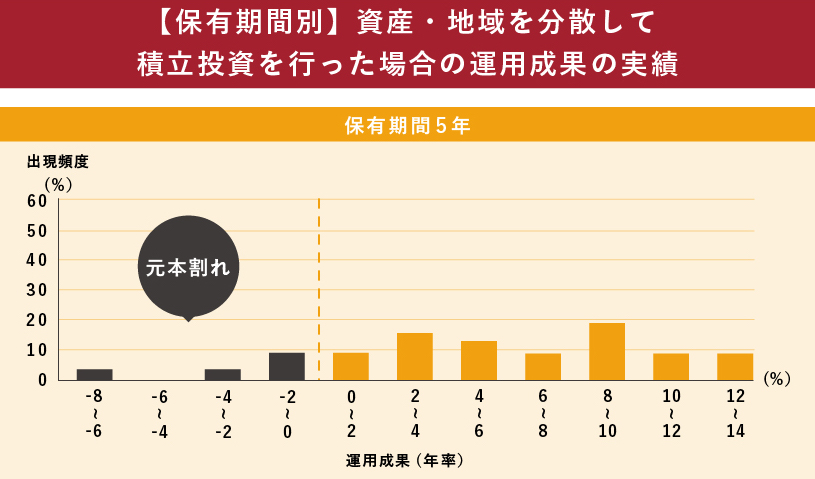

以下は、資産・地域を分散して積立投資を行った場合の運用成果です。

保有期間5年では元本割れが発生する可能性があります

データ参考:金融庁|つみたてNISA早わかりガイドブック

10年、20年と長期運用を行うことで、元本割れする確率を低くするとともに、増やせる可能性を上げることができます。

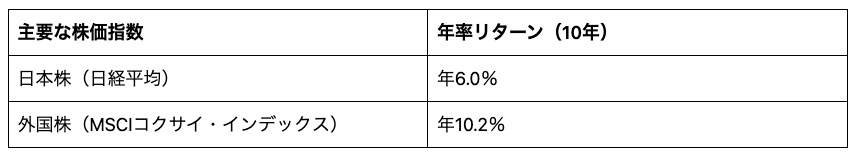

参考:主要な株価指数における10年の年率平均リターン(2025年4月末時点)

参照:myINDEX

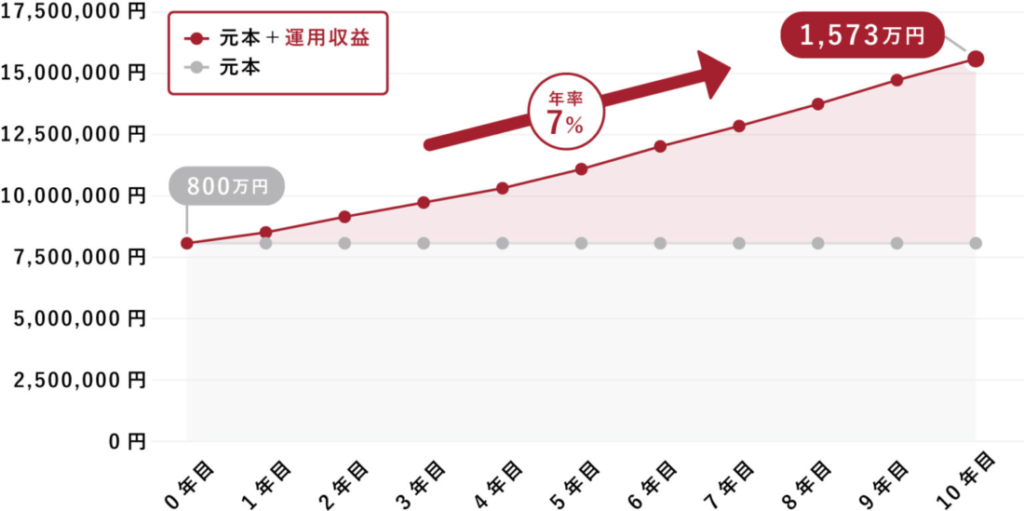

例えば、800万円を年率7%で10年運用できた場合、およそ1573万円に増えることになります。

※上記はあくまでもシミュレーションです。

3:相続したお金を活用する際の注意点

ここでは、相続したお金を活用する際の注意点について解説していきます。

3−1:相続税が発生していないか確認する

相続したお金は相続税が発生する場合があるので、相続時にはしっかりと確認しましょう。

相続財産が「3,000万円+(600万円×法定相続人の人数)」を超えると相続税がかかります。

また、相続税は、金額に応じて税率や控除額が変わります。

詳しく知りたい方は以下よりご確認ください。

万が一、相続税が発生している場合は、相続の日(亡くなった日)の翌日から10ヵ月以内に税金を納める必要があります。

相続した際は必ず、事前に相続税がいくらかかるか計算し、その分のお金は使わないようにしましょう。

3−2:無計画に使わない

相続したお金は無計画に使わないようにしましょう。

なぜなら、先にお伝えした、相続税が発生する場合は、相続したお金から支払う必要があるからです。

更に、相続したお金は、あくまでも一時的な収入であって、継続的に入ってくるものではありません。

無計画に使い続けていくと、いつか底をついてしまいます。

いつ、何に使うのか、どう使っていくのがよいかをしっかりと考えましょう。

相続したお金を使う際は、ぜひ先にお伝えした3つのステップで使いみちを考えてみてくださいね。

3−3:資産運用する場合は知識をつけてから始める

相続したお金を資産運用する場合は、知識を付けてから始めましょう。

資産運用はお金が減ってしまうリスクもあります。

そのようなリスクを減らすためにも、最低限、以下のような知識をつけてから始めましょう。

<知っておきたい資産運用の基礎知識の例>

- 金利や為替

- 複利

- インフレやデフレ

- 金融商品とそのリスク

- リスクのコントロール

など

初心者が資産運用を行う場合、投資信託や保険のような、運用をプロに任せることができる商品がお勧めです。

その際は、FPに相談しながら進めると良いでしょう。

4:まとめ

相続した大きなお金をどうすればよいか悩む人も多いと思います。

預貯金に置いておく方法は避け、本記事を参考に3ステップで考えてみて、相続したお金の使いみちを考えてみてください。

相続したお金をどのように使えばよいか、資産運用にいくらまわせるかなど家族状況やライフプランによって変わります。

具体的に知りたい方は、ファイナンシャルプランナーに相談するのがおすすめですよ。

5:マネースクール101の無料個別相談

「お金のことを相談してみたいけど、誰に相談してよいかわからない…」

「自分にあった貯蓄や資産運用の方法が知りたい」

そんな方は、まずは無料でFP(ファイナンシャルプランナー)に相談をしてみませんか?

ご相談は来店またはオンラインで全国どこからでも可能です。

こんなことが相談できます

- 家計の見直し、ライフプランの作成

- 住宅購入の予算、住宅ローンの選び方

- 老後資金、教育資金の貯め方

- NISA、iDeCoの始め方

- 保険の加入、見直し

など

お金に関することをわかりやすく説明しますので、初心者の方もお気軽にご相談ください。

無料相談をご希望の方はこちらから!