「貯金1,100万円あれば、老後は安心して暮らせるのだろうか?」

「平均的な貯蓄額と比べて、今の貯金額は十分なのだろうか?」

このような不安を抱える方は少なくありません。特に40代、50代になると、老後の生活に向けた資産形成について、具体的に考え始める方が増えてきます。

この記事では、年代別の貯金保有状況や老後に必要な資金額、貯金1,100万円を目指すための具体的な節約術や資産運用の方法を紹介します。

これから資産形成を本格的に始めようとお考えの方は、ぜひ最後までご一読ください。

1:貯金1,100万円以上を持つ人の割合

貯金1,100万円という金額は、一般的にどのくらいの人が達成しているのでしょうか。

年代別の貯金保有状況や、実際に目標額を達成している人の特徴、そして老後に向けて目指すべき金額について、ひとつずつ見ていきましょう。

1−1:年代別、貯金1,000万円以上を持つ人の割合

金融広報中央委員会の調査によると、貯金1,000万円以上〜1,500万円未満の割合は、年代によって大きく異なります。

このデータからわかるように、1,000万円以上〜1,500万円未満の貯金がある人はどの年代でも決して多くありません。

年齢を重ねるごとに割合は増えていきますが、それでも全体の1割未満にとどまっているのが現状です。

1−2:40代・50代で貯金1,100万円に到達している人の特徴

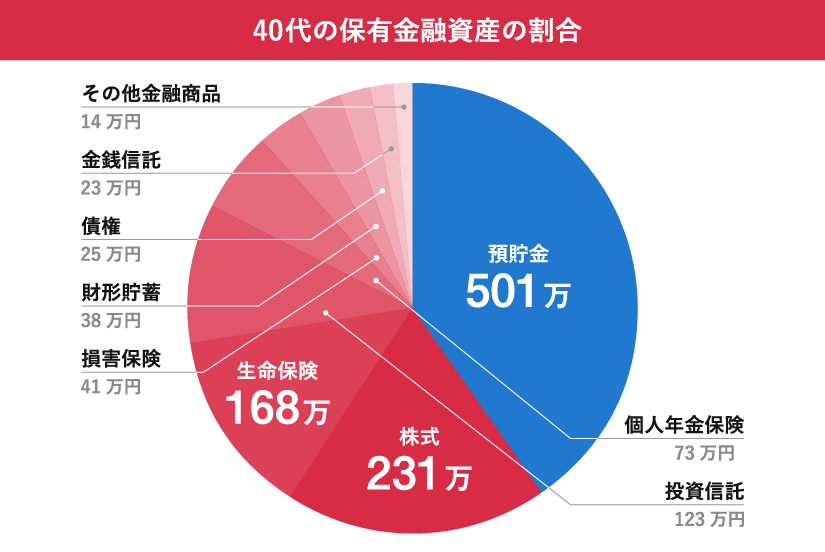

調査結果では、金融資産の保有額は40代で平均1,236万円、50代で平均1,611万円となっています。その内訳を見てみましょう。

このデータから、年代が上がるにつれて着実に資産形成が進んでいること、また預貯金だけでなく、株式や投資信託など複数の金融商品を組み合わせた資産運用を行っていることがわかります。

1−3:老後資金として目指すべき金額は2000〜3000万円以上

夫婦二人で安心した老後生活を送るためには、2,000〜3,000万円程度の資金が必要だと言われています。

これは、公的年金の受給額が月額20万円程度と想定される中、老後の生活費や医療費、予期せぬ支出に備えるための金額です。特に近年は物価上昇や医療費の高騰、介護費用の増加なども考慮する必要があります。

1,100万円という金額は決して少なくありませんが、30年以上におよぶ老後生活を考えると、さらなる資産形成を検討する必要があるでしょう。

2:貯金1,100万円を達成するための節約術3選

貯金1,100万円という目標を達成するためには、着実な節約習慣が欠かせません。

ここでは、実践的な3つの節約方法を紹介します。

- 固定費を見直す

- 先取り貯金をする

- 日常の無駄遣いを減らす

無理なく継続できる方法から試してみてください。

2−1:固定費を見直す

毎月の支出で最も大きな割合を占めるのが固定費です。

まずは住宅ローンの見直しから始めましょう。金利の低い銀行やプランへの借り換えで、年間数十万円の支出削減が可能な場合もあります。

次に光熱費。LED電球への切り替えやエアコンの設定温度の調整で、月々数千円の節約になるでしょう。また、携帯電話を格安スマホに切り替えることで、通信費を半額以下に抑えられます。

保険も見直しのポイントです。不要な特約を整理するだけでも大きな節約につながります。

2−2:先取り貯金をする

先取り貯金とは、給与日に決まった金額を即座に貯金口座へ移すという方法です。

給与の20%程度を目安に設定し、自動引き落としを活用すれば継続的な習慣になります。スマホの家計簿アプリを使えば、支出管理も簡単です。

目標額は年収の30%程度を目安にしつつ、3ヶ月ごとに見直すのがおすすめ。

このように具体的な数値目標があることで、貯金のモチベーションを保ちやすくなります。

2−3:日常の無駄遣いを減らす

日々の小さな無駄遣いを減らすことも大切です。

食費は、まとめ買いやセール品を活用し、食材の使い切りを心がけましょう。

娯楽費は、動画配信サービスの見直しや、ポイント還元の高いクレジットカードの活用で賢く抑えられます。

衝動買いを防ぐには、「24時間ルール」を実践するのが効果的。欲しい物があっても一日置いてから購入を検討することで冷静な判断ができ、不要な出費を防げます。

また、家計簿をつけることで日常の無駄遣いを可視化できるので、ぜひつけ始めましょう。

3:貯金1,100万円を目指すための資産運用のポイント

預貯金だけでは、インフレによって資産価値が目減りしてしまう可能性があります。

そこで注目したいのが資産運用です。ここでは、初心者でも始められる積立投資の方法や、リスクを抑えるための分散投資、長期投資の重要性について解説していきます。

また、投資におけるリスクとリターンの関係についても見ていきましょう。

3−1:積立投資(NISA/iDeCo)

積立投資は、毎月一定額を投資に回す方法で、初心者にも取り組みやすい資産運用方法です。

特に注目したいのが、NISAとiDeCoという制度です。NISAは年間360万円まで非課税で投資ができる制度。一方、iDeCoは将来の受取時まで税金が繰り延べられ、現役時代は所得控除も受けられます。

どちらも少額から始められ、投資信託を通じて世界の株式や債券に投資できるのが特徴。長期的な複利効果により、預貯金よりも高い運用成果が期待できます。

3−2:分散投資

分散投資とは、資金を複数の投資対象に分散させることでリスクを抑える方法です。

投資対象は株式、債券、不動産など、値動きの異なる商品を組み合わせることが基本となります。

また、日本国内だけでなく、世界各国の資産にも分散投資するのがポイント。

さらに、投資のタイミングも分散させる「ドルコスト平均法」を活用することで、市場の上下に左右されにくい運用ができます。手軽に分散投資を実現できる投資信託が人気です。

3−3:長期投資

長期投資は、短期的な市場の変動に惑わされることなく、10年以上の長い期間でじっくりと資産を育てていく方法です。

短期売買はタイミングの見極めが難しく、手数料負担も大きくなりがちですが、長期投資なら市場の上昇トレンドを捉えやすくなります。

例えば、日経平均株価は短期的には上下を繰り返していますが、20年、30年という長期で見ると上昇傾向にあることがわかります。

複利効果も味方につけることができ、時間の経過とともに資産が大きく育つ可能性があるのです。

3−4:リスクとリターンを考える

投資において重要なのは、リスクとリターンのバランスを考えることです。

一般的に、期待されるリターンが高い商品ほど、リスクも高くなります。自分のリスク許容度を知るには、年齢や収入、資産状況などを総合的に判断する必要があるでしょう。

若いうちは株式の比率を高め、年齢とともに債券の比率を増やしていくという考え方が基本です。投資信託を選ぶ際は、リスクの度合いを示す指標も参考にしてください。

投資に不安がある方は、FPなどの専門家に相談して自分に合った投資方針を見つけることをおすすめします。

4:まとめ

貯金1,100万円という金額は、40代・50代の平均的な金融資産と比べると決して少なくありません。しかし、高齢化や物価の上昇を考えると、老後資金としては十分とは言えないかもしれません。

大切なのは、現状に満足せず、さらなる資産形成を目指すことです。

そのためには、固定費の見直しや先取り貯金など、着実な節約習慣を身につけることから始めましょう。さらに、NISAやiDeCoを活用した積立投資、分散投資による適切なリスク管理、そして長期的な視点での資産運用が重要になってきます。

老後資金を貯め始めたいけどなにから始めたらいいか分からない…。

そんな方は一度、FPに相談してみることをおすすめします。

5:マネースクール101の無料個別相談

「お金のことを相談してみたいけど、誰に相談してよいかわからない…」

「自分にあった貯蓄や資産運用の方法が知りたい」

そんな方は、まずは無料でFP(ファイナンシャルプランナー)に相談をしてみませんか?

ご相談は来店またはオンラインで全国どこからでも可能です。

こんなことが相談できます

- 家計の見直し、ライフプランの作成

- 住宅購入の予算、住宅ローンの選び方

- 老後資金、教育資金の貯め方

- NISA、iDeCoの始め方

- 保険の加入、見直し

など

お金に関することをわかりやすく説明しますので、初心者の方もお気軽にご相談ください。

無料相談をご希望の方はこちらから!