「老後のお金、本当に大丈夫かな…」

「年金だけでは心配だけど、今から準備しても遅くないのかな?」

40代になると、このような将来への不安が頭をよぎることも多いのではないでしょうか。

この記事では、40代から始める老後の資金計画について、基礎知識から具体的な対策まで、分かりやすく紹介していきます。

これから将来に向けた資金準備を始めようと考えている方は、ぜひ参考にしてください。

1:40代で押さえるべきマネープランの3つの基礎知識

40代は、子どもの教育費や住宅ローンなど、お金の出費が最も多い時期です。その一方で、老後の資金準備も始めなければならない重要な時期でもあります。

ここでは、40代のマネープランを成功させるための3つの基礎知識をご紹介します。

家計の現状把握から、教育費・住宅ローンの見直し、そして老後資金の準備まで、順を追って見ていきましょう。

1−1:今の家計状況を把握する

マネープランの計画は、今の家計状況を正確に把握することから始まります。

まずは、毎月の収入から、固定費(家賃・住宅ローン、光熱費など)と変動費(食費、交際費など)を分けて書き出してみましょう。

家計簿アプリを活用すると、支出の傾向が一目で分かり、見直すべきポイントも明確になります。

例えば、毎月の通信費が高すぎる場合は、プランの見直しで年間数万円の削減も可能です。

1−2:教育費や住宅ローンのタイミングを見直す

教育費と住宅ローンは、40代の家計を圧迫する大きな支出です。

ぜひこのタイミングで見直しを行いましょう。

お子さんの教育費は、進学までの期間から逆算して必要額を試算し、教育費積立プランを立てましょう。

住宅ローンは、現在の金利動向を踏まえて借り換えを検討すると、毎月の返済額を軽減できる可能性があります。教育ローンと住宅ローンが重なる場合は、優先順位をつけて計画的に返済することが大切です。

1−3:老後資金の準備を始める

老後資金をまだ準備されていない方は、40代のタイミングから始めると良いでしょう・

まず必要額の目安を知ることが大切です。

一般的な夫婦の老後生活では、毎月25〜30万円程度の生活費が必要と言われています。これに医療費や趣味の費用なども加えると、年金だけでは不足する可能性が高くなります。

そこで、現在の生活費をベースに老後の支出を予測し、年金受給額との差額を計算してみましょう。

この差額を埋めるために必要な貯蓄額を把握することで、より具体的な準備計画を立てられます。

2:幸せな老後を送るには年金だけでは不十分

「老後2,000万円問題」という言葉を耳にしたことがある方も多いのではないでしょうか。

しかし、実際に必要な金額はライフスタイルや居住地域によっても大きく異なります。

ここでは、夫婦二人の毎月の生活費からいくら必要になるかを計算し、年金だけでは不十分な理由についても紹介していきます。

2−1:夫婦の老後の平均生活費は約28万円

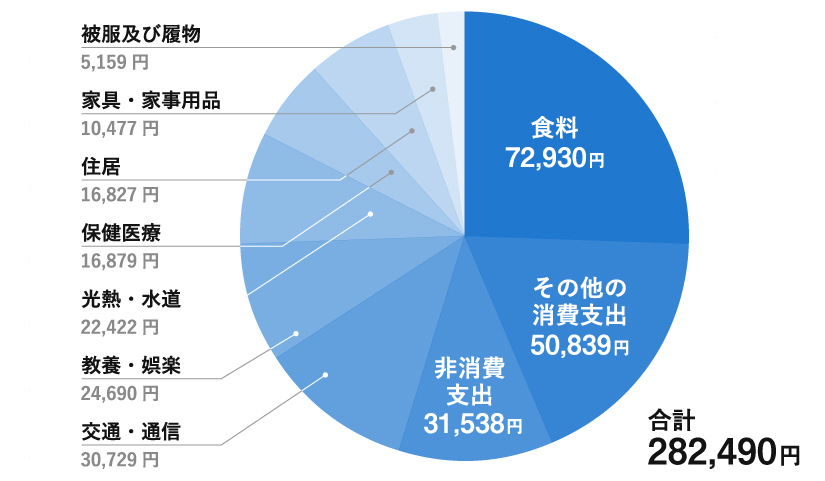

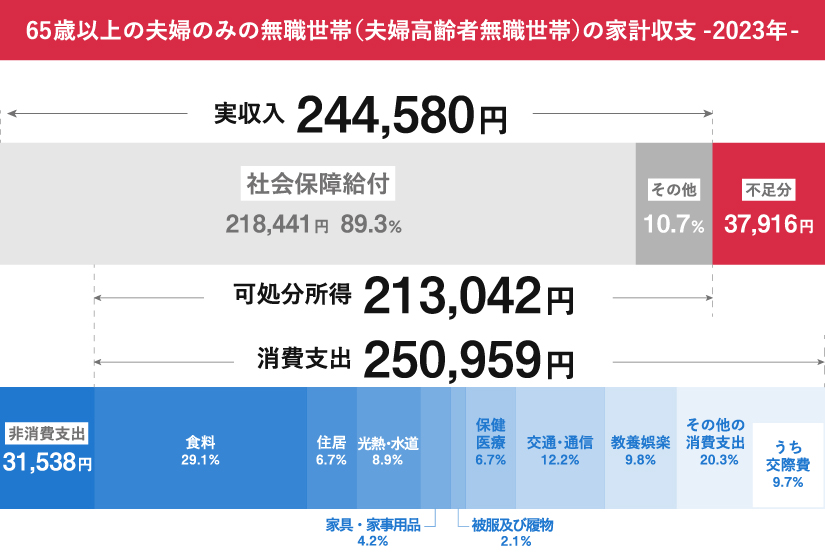

総務省による2023年「65歳以上の夫婦のみの無職世帯」の家計調査では、以下のような結果が出ています。

この中には、食費が約7万円、交通・通信費が約3万円、光熱・水道費が約2万円といった内訳が含まれています。ただし、この金額は地域によって大きく変動するのが特徴です。

例えば、都市部では家賃や物価が高くなる傾向にあり、地方では交通費が嵩むケースもあるでしょう。また、予期せぬ支出に備えて予備費も確保しておきたいです。

老後の生活費は、こうした要素を総合的に考慮して設定しなければいけません。

2−2:夫婦の年金受給額は約24万円

老後の収入源として重要な年金ですが、夫婦二人の標準的な年金受給額は月24万円程度にとどまります。

生活費が28万円だった場合、年金だけでは毎月赤字となってしまいます。

更に、物価は年々上昇傾向(インフレといいます)にあり、現在の受給額でも生活費を賄うのが難しくなってきています。

例えば、年率2%のインフレが20年続くと、100万円の価値は約67万円まで目減りしてしまうのです。このような状況に備えるためには、年金以外の収入源を確保することが不可欠です。

3:老後に後悔しないための40代のマネープラン

40代からでも、将来に向けた資金準備は十分に間に合います。

重要なのは、自分に合った方法を選んで確実に実行に移すことです。

ここでは次の4つのプランを紹介していきます。

- プラン1:資産運用

- プラン2:ひたすら貯金

- プラン3:65歳以降も働く

- プラン4:節約しながら生活

あなたの状況に最適なプランを見つけましょう。

3−1:プラン1|資産運用

老後に向けて資産運用を検討しましょう。

40代からの資産運用では、安全性と収益性のバランスを考慮することが重要です。

おすすめなのは、「NISA」と「iDeCo」という2つの制度。どちらも国が認めた投資制度で、税制優遇を受けられる点が特徴的です。

これらの制度は、投資初心者でも始めやすく、長期的な資産形成に適しています。それぞれの特徴について見ていきましょう。

NISA

NISAは、年間で最大360万円まで非課税で投資できる制度です。

投資信託を通じて、世界中の株式や債券に分散投資できるのが特徴です。毎月一定額を積み立てることで、市場の上下に左右されにくい資産運用が可能になります。

例えば、月3万円を20年間続けた場合、年率3%のリターンで約1,000万円程度の資産形成が期待できるのです。

iDeCo

iDeCoは、老後の資金作りに適した制度として注目を集めています。

掛け金が全額所得控除の対象となり、運用益も非課税。優れた税制優遇がiDeCoの魅力です。会社員の場合、月額23,000円まで運用が可能で、長期的な資産形成に大きな効果を発揮します。

ただし、60歳まで引き出しができないという制約があるため、生活設計をしっかり立てた上で始めることが大切です。

3−2:プラン2|ひたすら貯金

資産運用のリスクは取りたくない、という方は、ひたすら貯金する方法も考えられます。

貯金は最もシンプルな資産形成方法ですが、安全性と引き換えに低金利というデメリットがあります。

普通預金の金利は年0.1〜0.5%程度にとどまり、インフレによる目減りが避けられない状況です。それでも、急な出費に備える緊急資金として3〜6ヶ月分の生活費を貯めておくことは重要でしょう。

将来設計の土台として、まずは無理のない範囲で貯金習慣を身につけることをおすすめします。

3−3:プラン3|65歳以降も働く

65歳以降も働くことは、収入の確保だけでなく、健康維持や生きがいづくりにもつながる選択肢です。

近年は、経験やスキルを活かせる再雇用制度や、短時間勤務、フリーランス、副業など、多様な働き方が広がっています。

年金受給と併せて働く場合は、収入制限に注意が必要ですが、上手く調整することで効率的な収入確保が可能。大切なのは、体力や健康状態を考慮しながら、無理のない範囲で続けられる仕事を選ぶことです。

3−4:プラン4|節約しながら生活

節約しながら生活費を低く保つということも重要です。

効果的な節約は、支出を減らし、生活の質を保つことができる賢い選択のひとつです。

まずは、固定費の見直しから始めましょう。

携帯電話料金の見直しや保険の見直しだけでも、月々数千円から数万円の節約になるケースがあります。また、食費は「まとめ買い」や「旬の食材活用」で、光熱費は「こまめなスイッチオフ」で節約できます。

ただし、過度な節約は長続きしません。自分に合った快適なラインを見つけ、長く続けられる習慣にすることが大切です。

4:まとめ

40代からの資産形成は、決して遅すぎることはありません。

大切なのは、現状をしっかりと把握し、自分に合った方法を選んで実行に移すことです。今回紹介した4つのプラン(資産運用、貯金、継続就業、節約)は、それぞれに特徴があり、組み合わせることでより効果的な対策が可能になります。

特に、NISAやiDeCoといった制度を活用すれば、税制優遇を受けながら老後資金を着実に積み立てられます。また、65歳以降の就業や、無理のない範囲での節約習慣も、快適な老後生活を支える重要な選択肢となるでしょう。

より具体的なマネープランを立てたい方は、FPへの個別相談がおすすめです。経験豊富なFPが、あなたの状況に合わせた具体的なアドバイスを提供します。資産形成に興味がある方は、お気軽にお問い合わせください。

5:マネースクール101の無料個別相談

「お金のことを相談してみたいけど、誰に相談してよいかわからない…」

「自分にあった貯蓄や資産運用の方法が知りたい」

そんな方は、まずは無料でFP(ファイナンシャルプランナー)に相談をしてみませんか?

ご相談は来店またはオンラインで全国どこからでも可能です。

こんなことが相談できます

- 家計の見直し、ライフプランの作成

- 住宅購入の予算、住宅ローンの選び方

- 老後資金、教育資金の貯め方

- NISA、iDeCoの始め方

- 保険の加入、見直し

など

お金に関することをわかりやすく説明しますので、初心者の方もお気軽にご相談ください。

無料相談をご希望の方はこちらから!