「老後資金に5000万円あったほうがいいと聞いたのですが本当ですか?」

公的年金とは別に老後資金が5000万円あれば、老後はゆとりのある暮らしを送ることができると言えます。

ただし、注意しなければいけないのが”インフレ(物価が継続的に上がること)リスク”です。

このインフレ対策には資産運用が大きなポイントとなります。

5000万円を資産運用に回すことが出来ればさらにゆとりが生まれますし、インフレを考慮しても余裕のある暮らしができそうです。

この記事では、老後資金が5000万円ある場合の老後のシミュレーションと、インフレを加味した老後資金の考え方・対策をFPが解説します。

この記事でわかる事

- 5000万円の老後資金があるとどんな暮らしが送れるか

- 老後資金5000万円を貯めるポイント

▼老後資金に関する無料オンラインセミナーを開催中です!

1:老後資金が5000万円あればゆとりのある暮らしができる

老後資金として5000万円があればゆとりのある暮らしができます。

5000万円を預金で置いておくと25年間(※)で年間200万円(毎月16.7万円)ずつ取り崩すことができ、平均支出を上回りません。

※65歳男性の平均余命20年、女性25年で計算

働き方別に老後の収支を計算すると以下のようになります。

年金だけでは赤字になりますが、5000万円の取り崩し分を合わせると余裕資金が生まれることがわかります。

※データ参照:

平均支出額:総務省「家計調査」(家計収支編_総世帯)第9表/2024(令和6)年

平均年金額:厚生労働省年金局「令和5年度 厚生年金保険・国民年金事業の概況」

老後の支出が平均より多くなりやすいケース

家計調査は平均値で出しているため、極端に低すぎたり高すぎたりする数値の影響を受けやすいです。

例えば、以下のような方は老後の支出が平均より多くなりがちです。

①65歳以降も家賃や住宅ローンの支払いが続く人

→ 家計調査の住居費の平均値は2万円となっています。実際の家賃やローンが平均から大きく外れる方も多いです。

②現時点で平均支出以上の支出になっている人

→収入が高くなればなるほど支出額も増えており平均以上の支出額になっています。65歳でいきなり生活水準を落とすことは難しい場合もあるため、現在の支出額で試算しておくと安心です。

このように、平均値だけで試算するのではなく実際の数字に置き換えることで、より正確な試算ができます。

2:インフレになると5000万円だと足りない可能性も

インフレ(物価が継続的に上がること)になると、老後資金5000万円でも足りない可能性が出てきます。

先程の老後の平均支出を、インフレ率2%を加味した金額にすると以下のようになります。

支出が、20年後には約1.5倍、30年後には1.8倍になります。

インフレを加味した場合、老後資金を5000万円準備したとしても、どのケースでも余裕資金は減り、中にはマイナスになるケースも出てきます。

特に若い人は老後までの年数が長くインフレリスクは高いと考えられます。3章で対策を紹介しますので参考にしてみてください。

インフレリスクとは

老後にモノやサービスの値段が上がっていると、想定よりも生活費がかかるリスクがあります。

これをインフレリスクと言います。

仮に、インフレ率(物価上昇率)を2%とすると、

45歳の人は老後(65歳)まで20年 → 物価は約1.49倍

35歳の人は老後(65歳)まで30年 → 物価は約1.82倍

となります。

なぜインフレ率2%で計算するのか

これまでの経験から、物価を安定させるためには物価上昇率は2%程度がちょうどいいとされています

そのため現在、日本銀行(日銀)は2%の物価上昇率(インフレ率)を目標としています。

アメリカやヨーロッパなどの主要各国の金融政策も2%の物価上昇率を目標に設定されています。

<物価上昇の例>

▼老後資金相談をFPが承ります。お気軽にご利用ください。

3:インフレリスクの対策には資産運用がポイント

インフレリスク対策には、資産運用を取りいれていく事がポイントになります。

現在の預金金利はほぼゼロですが、資産運用なら3~7%程度の利回りで増やすことは難しくありません。

例えば、5000万円を資産運用に回すと年間415万円(毎月34.6万円)ずつ取り崩すことができます。(年平均利回り7%で計算)

インフレを加味した支出額になっても、すべてのケースで数十万円の余裕資金が生まれることがわかります。

※年平均利回り7%、インフレ率2%で計算

資産運用で平均7%の利回りを目指すためには

平均利回り7%を目指すのであれば世界株式への長期投資を検討しましょう。

過去の実績を見ると、世界株式に10年以上の長期投資を行った場合、平均利回りは7%以上という結果でした。

※MSCIオール・カントリー・ワールド・インデックス(ACWI)の10年平均は12.8%(2026年2月某日)

株式の中でも「世界株式」は長期的に右肩上がりに上昇しています。

これから投資を始める方で平均利回り7%以上を目指すのであれば世界株式がおすすめです。

10年以上使わないお金を運用に回そう

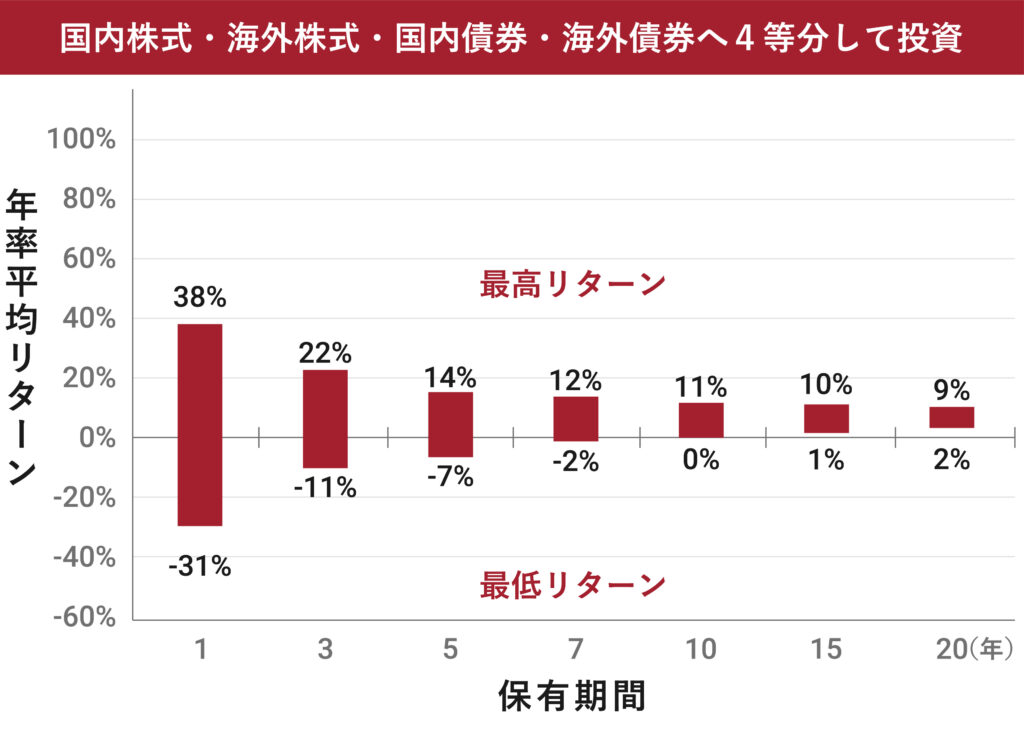

資産運用を始める場合、10年以上使う予定がないお金を運用にまわしましょう。

10年以上使う予定がないお金で資産運用することで、長期運用ができるため資産運用は成功しやすいからです。

実際に過去の例からも、10年以上かけると元本割れのリスクはかなり小さくなることが分かります。

4つの資産(外国株、国内株、外国債券、国内債券)に均等に配分して10年投資した場合、過去の例から運用リターンは年0%~8%の範囲内に収まっています。つまり、運用が悪くてもマイナスにはなっていません。

※データ参照期間:1989年1月末~2019年6月末※4資産の内訳は下記の通り。均等に配分し月次リバランスを行う。

【外国株式】MSCIコクサイ・インデックス(配当込み、円換算ベース)

【国内株式】TOPIX(配当込み)

【外国債券】FTSE世界国債インデックス(除く日本、円ベース)

【国内債券】NOMURA-BPI総合

4:まとめ

5000万円の老後資金があると、ゆとりある暮らしができるといえます。

老後資金として5000万円を貯めるというのを一つの目標としてみるのも良いでしょう。

実際に貯めていきたいけどどう貯めたらいいかわからない、具体的な貯め方や計画が知りたい。

そのような場合には、FPに相談するとあなたに合ったプランを考えてくれます。

老後資金の貯め方に迷ったら、ぜひFPに相談してみましょう。

5:マネースクール101の無料個別相談

「お金のことを相談してみたいけど、誰に相談してよいかわからない…」

「自分にあった貯蓄や資産運用の方法が知りたい」

そんな方は、まずは無料でFP(ファイナンシャルプランナー)に相談をしてみませんか?

ご相談は来店またはオンラインで全国どこからでも可能です。

こんなことが相談できます

- 家計の見直し、ライフプランの作成

- 住宅購入の予算、住宅ローンの選び方

- 老後資金、教育資金の貯め方

- NISA、iDeCoの始め方

- 保険の加入、見直し

など

お金に関することをわかりやすく説明しますので、初心者の方もお気軽にご相談ください。

無料相談をご希望の方はこちらから!