「児童手当は運用するのがいいって聞いたんだけど、具体的にはどうしたらいいの?」

児童手当は総額約230万円ほどになります。

このお金+αで『資産運用』をしていくことはとてもおすすめです。

この記事では、二人を子育て中のママFP(ファイナンシャルプランナー)の立場から、おすすめの資産運用の方法や、初心者でも失敗しない資産運用の始め方をご紹介します。

皆さんの参考になれば幸いです。

この記事で分かること

- 児童手当を運用して大学費用を貯めることはとてもおすすめ

- 児童手当+αで資産運用を行った際のシミュレーション

- 児童手当を使ったオススメ資産運用

- 初心者が失敗しないための、正しい資産運用の始め方

1:児童手当を運用して大学費用を貯めることはとてもおすすめ

児童手当を活用して、資産運用を積極的に行っていくことはとてもおすすめです。

なぜなら、大学費用は思った以上にかかることが多く、児童手当をそのまま貯めるだけでは足りないからです。

大学になると一般的には1度に100万円以上を払わなくてはなりません。

それが4年続き、分割払いは出来ません。

以下は、大学4年間の教育費を、国立・私立、自宅・下宿でグラフにしたものです。

参照:生命保険文化センター|大学生にかかる教育費はどれくらい? (2024年のデータ)

私立理系(自宅)では大学4年間で805万円、下宿で1110万円です。

国立大学でも、4年間で478万円もかかります。

児童手当を全て貯めると230万円ほどになりますが、大学費用の全ては賄えません。

そこで、この児童手当のお金を使って、効率的に増やして大学費用に当てるのが賢い方法です。

児童手当を使っての資産運用でお金を効率的に増やしていきましょう。

補足説明:高校生まで対象に!児童手当が拡充されました

2024年10月分から、児童手当の制度が大幅に拡充され、高校生まで受給できるようになりました。

児童手当の総額は、以前は約200万円でしたが、拡充後は約230万円に増えました。

その他の大きな変更点として、以下のようなものがあります。

・所得制限の撤廃

・第3子以降の支給額を3万円に増額

・支払回数を偶数月の年6回に増加

▼児童手当について詳しく知りたい方は以下の記事も読んでみてください。

2:児童手当+αで資産運用を行った際のシミュレーション

まずは、児童手当+αのお金で資産運用を行うことがどれだけ強力な教育費準備の助けになるかを見ていきましょう。

先に見ていただいた通り、大学費用は数百万円かかり、児童手当だけでは足りないことがほとんどです。

希望する大学によっては、児童手当+貯金では届かないことも。

例えば、児童手当+αのお金を用いて資産運用を行い、運用がうまくいったと仮定します。

『毎月3万円積立 / 想定利回り(年率)5% / 運用期間18年』でのシミュレーション

貯金だけだと648万円(元本)ですが、資産運用がうまくいくことで18年後には1000万円を超えるシミュレーション結果となりました。

(※あくまでもシミュレーション結果です。実際の結果を約束するものではありません。)

資産運用は10年〜20年の長期運用をすれば利回り5%は決して難しい数字ではありません。(後述)

3:オススメの、児童手当を使った資産運用の方法

具体的に、児童手当を使ったオススメの資産運用の方法を紹介します。

- NISA制度を使っての投資信託

- 変額保険

- 外貨建て保険

3−1:『新NISA制度』を使って投資信託を購入する

1番のオススメは、新NISA制度を使って毎月投資信託を購入し、運用するという方法です。

(私もこの方法を使って教育資金を貯めています。)

投資信託とは、お金を運用会社に託し株式や債券等に投資する商品のこと。

価格については日々変動します。

そのため選び方によって大きく増やすこともできますが、元本割れの可能性(投資リスク)もあります。

投資信託は、新NISA等の税制優遇制度を活用することで、更にお得に運用することが可能です。

また、投資信託を始める際には、金融機関や商品の選び方がポイントとなります。

投資信託を始めることに不安がある方は、ファイナンシャルプランナーに相談しながら進めましょう。

語句説明:新NISA制度とは

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

新NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。

補足説明:投資信託で『利回り5%』は現実的な数字

投資信託で『利回り5%』は決して難しい数字ではありません。

実際にある投資信託『MSCIコクサイインデックス』(日本以外の先進国を対象とした全世界株式)の過去20年平均の利率は『8.9%』です(2025年3月末時点のデータ)

参照:my INDEX|MSCI コクサイ・インデックス (KOKUSAI))

※上記はあくまでも過去のデータです。将来のリターンを約束するものではありません。

3−2:『変額保険』で万が一の時の教育資金を確保しつつ増やす

『変額保険』という選択肢もおすすめです。

変額保険とは預かったお金の一部を運用し、運用実績によって将来受け取れる保険金や解約返戻金が増減する保険です。

保険と投資信託が合体したようなイメージで、投資信託で運用するため、増えることも損をすることもあります。

親に万が一のことがあった時には保険金が入り教育資金に充てられます。

保険金には最低保証があるので、元本割れとなることはありません。

ここが大きく投資信託と違う点です。

あまり考えたくはありませんが、”万が一”が起こった場合に備えたい方は、変額保険の活用も検討してみてください。

3−3:金利の高い国で運用する『外貨建て保険』で増やす

金利の高い国で運用する『外貨建て保険』で増やす、という選択肢もあります。

外貨建て保険とは、通貨が日本の「円」ではなく「外貨」になっている保険です。

円建てよりも金利が高いのが外貨建て保険の特徴です。

親の死亡時には保険金が入り教育資金に充当できます。

投資信託や変額保険と違い、基本的には加入時に利率が決まっているので外貨ベースでの増え方は確定しています。

ただし、満期時に円高になると、元本割れの可能性(為替リスク)があることには注意が必要です。

ポイント!:学資保険はおすすめしません!

低金利の今、学資保険はほとんど増えませんので、おすすめできません。

今の60代以上、私たちの親世代の頃は日本の金利も高く、払った保険料が満期になったら倍になって戻るような学資保険もありました。

しかし今は低金利です。

払った保険料が増えずに減って戻ってくる「元本割れ」の学資保険もあるくらいです。

既に加入してしまった方は、入った時期により利率も違うので対策が変わります。

一度、ファイナンシャルプランナーに見てもらうと良いかと思います。

4:初心者が失敗しないための、正しい資産運用の始め方

資産運用は、正しい知識と正しい運用さえ行えば、初心者でも安定した収益の確保が期待できます。

初めての運用を失敗させないためにも、以下のステップで進めましょう。

4−1:現状を把握する

最初のステップは、家計や資産についての現状把握をすることです。

これにより、

「そもそも児童手当すべてを資産運用しても問題ないのか」

「資産運用できる金額はいくらくらいなのか」

ということなどが分かります。

現状把握は、「バランスシート」と「キャッシュフロー表」を使います。

バランスシート

既にある貯蓄の中からいくら資産運用に回せるのかを把握するために使います。

預貯金などの資産と住宅ローンといった負債を書き出し家計の状況をチェックできます。

キャッシュフロー表

キャッシュフロー表は、毎月や毎年の収入の中からいくら資産運用に回せるのかを把握するために使います。

お金がいくら入ってきて、いくら出ていくのか流れを把握できます。

※ここまで行うのが大変な方は、少なくとも家計簿をつけて収支を把握しましょう。

4−2:目標を決め、投資の種類を決める

次に、目標を決めましょう。

このとき、「目標」、「(目標達成までの)期間」、「目標金額」を設定します。

これらが決まると、運用期間が決まり、選ぶべき投資の種類も決めやすくなります。

目標設定の具体例

目標:国公立大学費用

期間:子どもが18歳になるまでに(18年後までに)

金額:500万円

4−3:お金を3つに振り分ける

入ってきた児童手当(+収入など)は、使うまでの時間で3つに振り分けます。

使うまでの時間でお金を振り分けると、資産運用に向いているお金を把握することができます。

お金の分け方

- ①1年以内(例:塾・学習費、家族旅行費用など)

- ②10年以内(例:5年後の車の買い替え費用など)

- ③10年以上使わない:(例:大学費用)

このうち、

「③10年以上使わないお金」にあたるものが資産運用に向いています。

※①②は預貯金など安定したもので貯蓄することに向いています。

投資信託など、元本割れするような方法で資産運用をする場合、運用期間が10年以上と長くなれば成功の可能性が高くなり、運用期間が短いほど元本割れする可能性が高くなってしまいます。

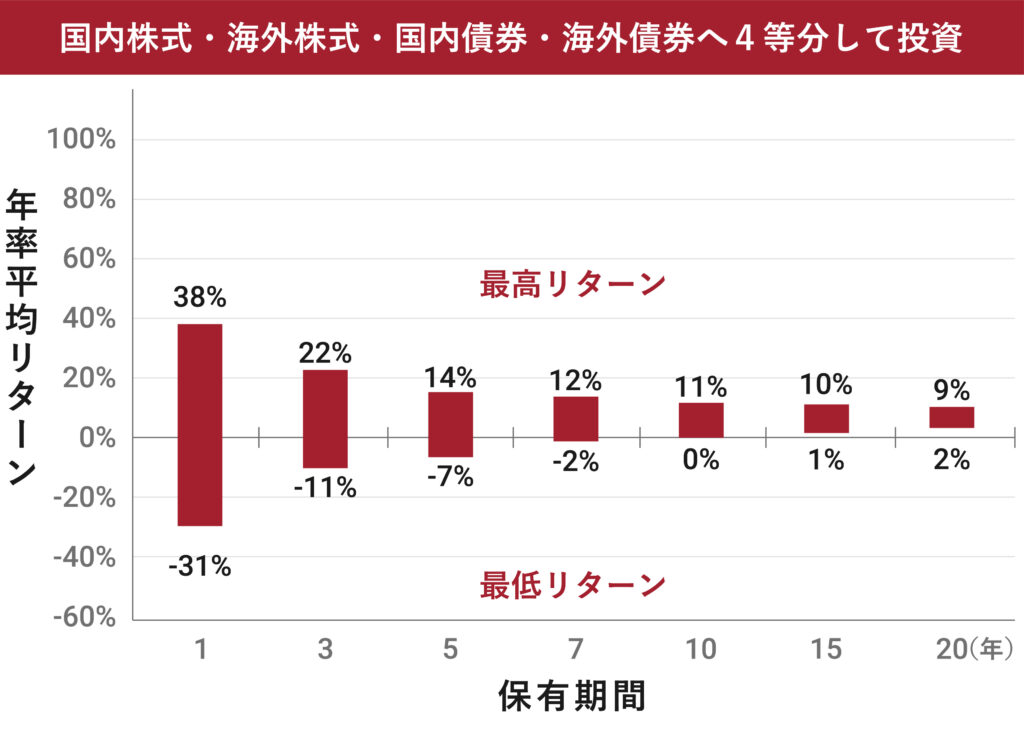

補足説明:10年以上使わないお金が資産運用に向いている理由

10年以上の運用期間があればマイナスになる可能性が非常に低くなる、というデータがあります。

以下のグラフの見方ですが、『最低リターン』部分がマイナスになっていなければ、マイナスにはならなかったという意味となります。

※上記は1970年1月から2015年6月まで保有した場合の各資産の保有期間別の年率平均リターンの推移

つまり、10年以上の運用ではマイナスにはならなかった、という過去の結果を示しています。

4−4:最低限のお金の知識をつける

資産運用を成功させるためには知識も必要です。

ただし、ここでは”最低限の知識”で十分です。

お金の基礎的な知識さえあれば、リスクを抑えながら資産運用を始めることが可能です。

最低限必要な知識とは、以下のようなものです。

- インフレの影響

- 複利の効果と仕組み

- 投資の基本(リスクとリターン)

- 分散投資、長期運用の重要性

など

補足説明:マネーセミナーに参加すると簡単に短時間でお金の知識が手に入ります。

最低限のお金の知識をつけるために、マネーセミナーに参加して勉強することはとてもお勧めです。

最近は無料でセミナーを受講できたり、オンラインで開催しているセミナーもあり気軽に参加することができます。

マネースクール101では初心者向けの様々な無料セミナーを開催しています。ぜひご活用ください。

4−5:資産運用を始める

最後は、ご自身に合った方法で資産運用を実際に開始していきましょう。

ただ、先にお伝えした3つの方法のどれかで始める場合も、具体的な商品選びに関しては、ファイナンシャルプランナーに相談するのがおすすめです。

なぜなら、投資信託の銘柄や保険の商品は数多くあり、リスクや特徴などそれぞれ異なるからです。

ファイナンシャルプランナーには商品選びのみならず、運用途中に困ったことや、売却時なども相談することができます。

ぜひ、何でも相談できるような信頼できるファイナンシャルプランナーと一緒に、児童手当を使った資産運用を成功させてください。

5:まとめ

児童手当はぜひ、お子様の教育費のために資産運用を検討してみてください。

児童手当は一人あたり約230万円です。

このお金を元に、資産運用で増やすことができれば、想定を超えた金額を用意することもできるかもしれません。

児童手当を使って資産運用をしたいけどどうしたらいいか分からない、という方は、ファイナンシャルプランナー(FP)に相談して進めることをオススメします。

6:マネースクール101の無料個別相談

「児童手当を使って資産運用を始めてみたいけどどうしたらいいか分からない」

「NISAやiDeCoについて詳しく知りたい」

そんな方は、まずは無料でFP(ファイナンシャルプランナー)に相談をしてみませんか?

ご相談は来店またはオンラインで全国どこからでも承ります。

こんなお悩みが相談できます

- 教育資金の貯め方

- 自分に合った資産運用の選び方

- 効率よくお金を貯める方法

- NISAの始め方

- 金融機関の選び方

など

教育資金やお金の貯め方に関することをわかりやすく説明しますので、初心者の方もお気軽にご相談ください。

無料相談をご希望の方はこちらから!